まず結論から申し上げますと、死亡保障が必要なのは、その人が亡くなった時に経済的に困る家族がいる人です。

死亡保障とは、遺族の生活資金を確保することが目的です。

つまり、独身で自分で稼ぎ、自分で暮らしている人に死亡保障は原則必要ありませんし、子どもがいなくて夫婦共働きのような場合も死亡保険に入る必要性は低くなります。

反対に貯金が少ない、子どもが小さいなどのリスクを抱えた方には備えが必要です。

ただし、その場合でもいきなり民間保険に加入してはいけません。

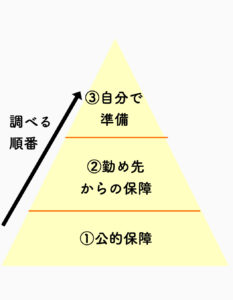

なぜなら日本は公的保障が充実しており、すべて自分で準備する必要がないからです。

自分で準備するお金にだけ注目する人が多いですが、公的保障→勤め先からの保障→足りない分を自分で準備するという順番で考えていくことが大切です。

まずは公的な保障、次に勤め先からの保障などでどの程度カバーできるのかを調べることから始めましょう!

公的な保障

公的年金制度には老後の生活を支えるという側面以外に、加入者が亡くなった時に遺族の生活を支える「遺族年金」という制度があります。

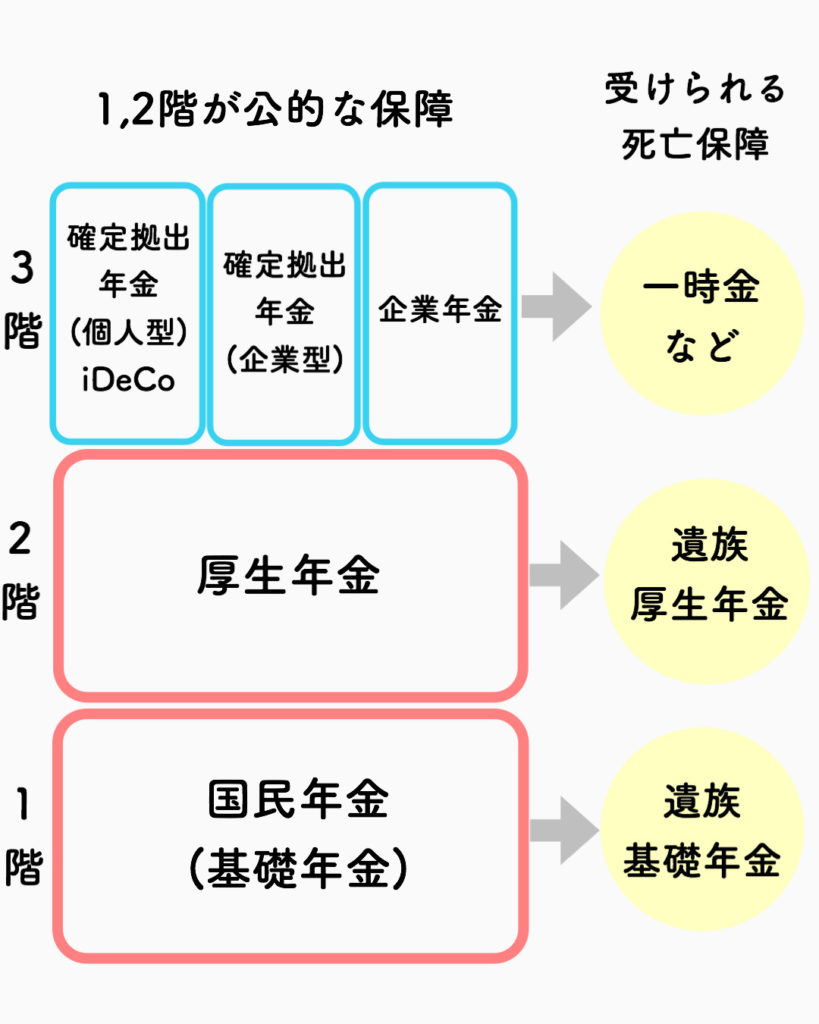

これは会社員の年金制度と受けられる死亡保障を示したものです。

※会社員の方が給料から天引きされている厚生年金保険料には国民年金の分も含まれています。

会社員の方であれば、1階・2階が公的年金となっており、人により3階部分もある方もいます。

自営業の方であれば、1階だけの方、1階と3階がある方がいるでしょう。

まずはご自身がどの保障が受けられるのか確認しましょう。

もらえる遺族年金の金額を確認しよう

もらえる遺族年金の金額は、子どもが18歳までとそれ以降で異なります。

ここでいう子どもというのは、18歳になった年の年度末(3月末)までの子どものことを指します。(障害のある子は20歳未満)

遺族基礎年金

遺族基礎年金は、子どもがいる配偶者もしくは子どもがもらえます。

2014年3月までは「子のある妻」となっていましたが、現在はシングルファザーのご家庭でももらえるようになりました。

子どもが18歳になった年の年度末(高校卒業)まで受け取れ、誰でも金額は同じです。

(2020年4月現在 年間78万1700円)

これに子どもの人数に応じた金額が加算されます。

(子の加算 第1子・第2子 各 年間22万4900円 第3子以降 各 年間7万5000円)

1人の子どもが18歳の年度末を過ぎるとその子の分の加算は減り、全ての子どもが18歳の年度末を過ぎると遺族厚生年金はもらえなくなります。

対象者:亡した者によって生計を維持されていた子のある配偶者 、子

遺族厚生年金

妻の場合に限り、子どもの有無に関係なく、再婚しない限り受け取れます。

ただし、子どものいない30歳未満の妻は5年間のみの支給になります。

夫の場合は、55歳未満の場合は受け取れず、55歳以上の場合でも60歳まで支給がストップされます。

(遺族基礎年金を受給している人は除く)

遺族厚生年金の金額は一律ではありません。

亡くなった人が厚生年金に加入していた期間と給料によって受け取る金額が異なります。

(亡くなった人がもらえるはずだった老齢厚生年金の金額のおよそ3/4)

詳細はお誕生日付近になると郵送されてくる、ねんきん定期便で簡易計算してみましょう!

中高齢寡婦加算(遺族厚生年金)

夫が亡くなった時に40歳〜65歳で子どもがいないの妻は、65歳になるまでの間、年額58万6300円が遺族厚生年金に加算されて受け取れます。

40歳の時に遺族基礎年金を受け取っていた妻が、その後子どもが18歳なった年度末になり受け取れなくなった場合も、65歳になるまでの間、年額58万6300円が遺族厚生年金に加算されて受け取れます。

※妻が亡くなった時の夫には支給されません。

※2007年までは35歳〜でしたが、40歳に〜に引き上げられました。

遺族厚生年金の金額を計算してみよう

まずはお手元に毎年誕生日頃に届く「ねんきん定期便」のハガキをご用意ください。

これを元に「遺族厚生年金」の簡易計算をしていきます。

♦︎加入期間300月以上の場合

② 円 x 3/4 = 円

♦︎加入期間300月未満の場合

② 円 ÷ ① 月 x 300月 x 3/4 = 円

※あくまでも簡易計算なので、より正確な金額を確認したい方は、最寄りの年金事務所にお問い合わせください。

公的な保障でもらえる総額をシミュレーションしてみよう

さて、年金制度の1,2階部分の具体的な説明を行って参りました。

遺族年金の具体的な金額は、さまざまですので、ご自身に当てはめて計算してみてくださいね!

ご参考までに、死亡した場合遺族年金がいくらもらえるかの早見表です。

共働きの場合、妻が亡くなる方がリスクが高くなる可能性も

もともと遺族年金は、夫より妻の稼ぎが少ないことを想定して作られているため、夫は妻が亡くなった場合に受け取れない給付があります。

夫婦共働き世帯が増える中、妻が亡くなったときに支給される遺族厚生年金は、男性にとって不利な制度になっています。

夫と妻の収入の割合に応じて、妻の死亡保障を補っておく必要がある方もいるでしょう。

勤め先からの保障

さて、次は勤務先からの保障を調べましょう。

社内規定やイントラネットに掲載されている場合が多いようです。

また、勤務先以外に、共済会や労働組合などから支給されるケースもあるようですので、窓口に確認してみましょう。

アンケート調査では約95%の企業で弔慰金制度を、約78%の企業で死亡退職金制度を設けているようです。

※企業の福利厚生制度に関するアンケート調査結果について(2010年住友生命保険相互会社より)

他にも残された遺族向けに、遺族年金や子ども向けの遺児・育英年金といった制度を設けている企業もあるようです。

確定拠出年金も確認

確定拠出年金の個人型であるiDeCoや企業型ともに亡くなった時点の資産残高を遺族が死亡一時金として受け取れるのが一般的です。

3階部分の保障がある方は、忘れずに組み入れてください。

まとめ

今回は「亡くなってしまった時」にもらえるお金をまとめました。

「生命保険は入るもの」「入っておけば安心」というのは”洗脳”だと思っています。

ですが、人は何らかの相互扶助コミュニティに属しているべきでしょう。

そのコミュニティは、公的な機関、勤め先、民間保険会社、家族など人により様々です。

大切なのは

- 自分や家族が今どのコミュニティに属していて

- そのコミュニティはもしもの時、どんな扶助をしてくれるのか

- 残された家族はその扶助で足りないのか、過剰なのか、足りなくても自己資金(貯金等)で賄えるのか

を把握することです。

まずは公的な保障、次に勤め先からの保障などでどの程度カバーできるのかを調べてみましょう。

不要な保険を見つけることができるでしょう!

医療保険の見直しの記事

就業不能保険の見直しの記事