こんにちは!

サイドFIRE を目指して日々奮闘中のまな(@manamanamoney)です。

今回はこちら↓の記事でご紹介した、FIREのシミュレーションツールの使い方を解説していきます!

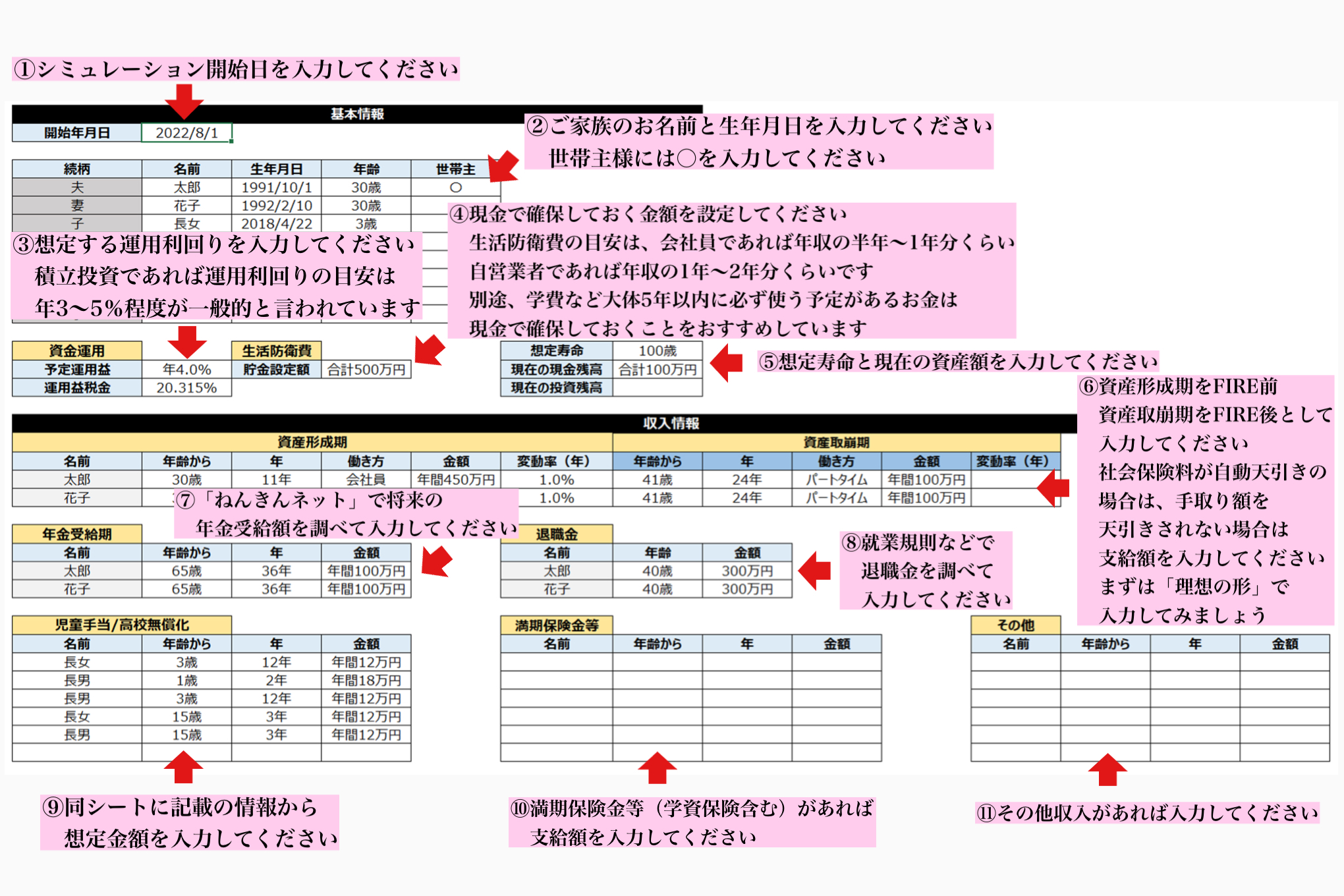

基本情報と収入情報の入力について

まずは1番左側のタブ「基本情報」シートを開いて、各項目を入力していきましょう!

▼クリックで拡大できます

開始年月日

まずはこのシミュレーションを開始する日にちを入力します。

特別な事情がない限り、このライフプランシートの入力日で良いでしょう。

ご購入者様よりご指摘がありましたのでシェアいたします。

●シミュレーションシートのお子様の年齢がエラー表示となる

→開始年月日に入力の年の4/2以降にお生まれのお子様の生年月日を入力するとエラー表示になってしまうようです。

対策としましては、開始年月日を翌年以降でご入力いただくとエラー表示がなくなります。

名前、生年月日、世帯主

ご家族のお名前と生年月日を入力します。

世帯主様には「○」を入力しましょう。

年齢については、開始年月日に基づく年齢が自動入力されます。

お子様の年齢については、シミュレーションシートで学年を表示させるために、開始年月日に入力された年の4/1時点の年齢が自動入力されます。

ご購入者様よりご指摘がありましたのでシェアいたします。

●年齢の部分が0歳だと空白になる

→エクセルシート全体に0を空白表示にする設定をしております。

表を見やすくするために行なっておりますため、空白=0の認識でご利用いただけますと幸いに思います。

なお、上記の設定を解除したい場合は、ファイル→オプション→詳細設定→次のシートで作業する時の表示設定→ゼロ値のセルにゼロを表示するのチェックボックスをオンにします。

資産運用

予定運用益には、想定したい利回りを入力します。

積立投資であれば、年利3〜5%程度が一般的と言われています。

運用益税金には、現在の税率を入力します。

将来、税率が変わってしまった場合は、この部分を忘れずに修正しましょう。

生活防衛費

貯金設定額には、生活防衛費を入力します。

生活防衛費とは、リストラや病気、自然災害などの不測の事態に備えるためのお金です。

不測の事態に陥ってしまったとしても、運用中の資産にはなるべく手をつけないようにするために、会社員であれば収入の半年〜1年分くらい、自営業者であれば収入の1年分〜2年分くらいを目安に現金預金で確保しておくことをおすすめしています。

この生活防衛費の金額は、家族構成、共働きかどうか、保険の加入状況、性格は楽観的か悲観的か、などを加味して決めましょう!

また、学費などおおよそ5年以内くらいに必ず使う予定があるお金も、現金預金で確保しておくことをおすすめしています。

そのようなお金がある場合は、生活防衛費の金額に追加して、「貯金設定額」に入力しましょう。

↓こちらの投稿も参考にどうぞ!

この投稿をInstagramで見る

想定寿命と現在の資産残高

まず、想定寿命を入力します。

2021年の日本人の平均寿命は、男性が81.47歳、女性が87.57歳となっていますが、人生100年時代とも言われているので、そのくらいは想定しておいて良いと思います。

次に現在の資産残高を入力します。

現在の現金残高には、預貯金などを入力します。

現在の投資残高には、現在の評価額を入力します。

シミュレーションシートの1年目では、この「現在の投資残高」の金額をもとに運用益をシミュレーションしていきます。

収入情報 資産形成期 & 資産取崩期

今後、想定される収入情報を入力していきます。

まずは、「理想の形」を入力してみましょう。

シミュレーション後、FIRE失敗(年度末残高がマイナス)となれば、もう少し働く期間を長くしたり、逆に資産が思ったより多くなってしまう場合は、もう少し働く期間を短くすることもできるかと思います。

資産形成期 → FIRE前

資産取崩期 → FIRE後

このような考え方で入力していきます。

フルFIREやリーンFIREの方は、資産取崩期の収入はなしでシミュレーションします。

サイドFIREやバリスタFIREの方は、FIRE後の収入を想定してシミュレーションします。

↓こちらの投稿も参考にどうぞ!

この投稿をInstagramで見る

「年齢から」の列

資産形成期 = FIRE前「C22」と「C23」のセルには、開始年月日に対する年齢が自動入力されます。

資産取崩期 = FIRE後「H22」と「H23」のセルには、計算式は入力されておりませんので、ご自身の状況に合わせて入力します。

「年」の列

ここには、入力された年齢から何年その働き方を続けるかを入力します。

「○歳から(年齢からの列)、○年間(年の列)この働き方が続く」という入力の仕方になります。

※初めの3年間は時短勤務で収入は少ないが、4年後からはフルタイム勤務で収入がアップする。などのパターンの場合は、「その他」欄にて調整が可能です。

具体的には、時短勤務中の収入は「資産形成期」のところで入力、フルタイムになった後の収入は「その他」のところで入力などのように、入力することができます。

「働き方」の列

ここは、プルダウンで該当する働き方を選びます。

ここで入力された情報も、シミュレーションシートに自動反映されます。

「金額」の列

ここには、年間の収入を入力します。

社会保険料や税金が給与天引きの方は、そのまま手取り額を入力します。

天引きされていない場合は、ここには支給額や純利益を入力し、後々の「支出情報」で社会保険料などを入力するスペースが設けられていますので、そちらで別途入力が可能です。

「変動率(年)」の列

ここには、年間の変動率を入力します。

こちらを入力することによって、昇給などもおおよそですが想定することができます。

年金受給期

想定される年金受給額を入力しましょう。

「年齢から」の列

ここには、年金の受給開始年齢を入力します。

「年」の列

ここには、受給開始年齢から想定寿命までの年数が自動入力されます。

「金額」の列

ここには、想定される年間の年金額を入力します。

ねんきんネットで自分が将来どのくらいの年金がもらえるか詳細なシミュレーションをすることができますので、やってみましょう!

↓ねんきんネットはこちら

退職金

想定される退職金を入力します。

就業規則等で調べて入力しましょう!

「年齢」の列

ここには、退職金を受け取る予定の年齢を入力します。

「金額」の列

ここには、受け取る退職金の金額を入力します。

退職金には、「退職所得控除」という大きな節税メリットがあり、非課税で全額受け取れるパターンも多くあります。

↓国税庁のHPはこちら

児童手当/高校無償化

お子様の各種手当の入力をします。

シート内に記載の情報を参考にしていただき、想定金額を入力しましょう。

「名前」の列

ここには、対象のお子さまの名前をプルダウンで選択します。

「年齢から」の列

ここには、現在の年齢以降で手当を受給する年齢を入力します。

「年」の列

ここには、手当を受給する年数を入力します。

「金額」の列

ここには、年間の受給額を入力します。

どちらの手当も所得制限がありますので、注意しましょう!

↓各省庁の公式情報はこちら

満期保険金等

学資保険を含む、養老保険などの満期保険金や個人年金保険などがあれば入力してください。

「名前」の列

ここは、対象の方のお名前をプルダウンで選択します。

「年齢から」の列

ここには、満期保険金等を受け取りを開始する年齢を入力します。

「年」の列

一括受け取りの場合は、「1」と入力します。

年金受け取りや分割受け取りの場合は、該当する年数を入力します。

「金額」の列

ここには、受け取る金額を入力します。

一括受け取りの場合は、受け取る全額を入力します。

年金受け取りや分割受け取りの場合は、年間で受け取る金額を入力します。

一括受け取りの場合は、「一時所得」として所得税がかかり

年金受け取りや分割受け取りの場合は、「雑所得」として所得税がかかるので注意しましょう!

↓国税庁の公式HPはこちら

その他

上記の項目に入力しきれない収入がある場合はこちらに入力します。

(家賃収入、副業収入、臨時収入 etc…)

「名前」の列

ここは、対象の方のお名前をプルダウンで選択します。

「年齢から」の列

ここには、その収入が発生を開始する年齢を入力します。

「年」の列

ここには、入力された年齢からその収入が発生する期間を入力します。

「金額」

ここには、想定される年間の収入額を入力します。

以上で収入部分の入力は終了です!

支出情報について

次に想定される支出情報にて入力をしていきましょう!

▼クリックで拡大できます

生活費

今後、想定される年間生活費を入力します。

「年齢(世帯主)から」の列

ここには、世帯主様の年齢を基準に入力してください。

B56のセルには、開始年月日現在の世帯主様の年齢が自動入力されています。

世帯主様の年齢ごとに、途中で生活費を変えることも可能です。

お子様が親元を離れるなどで、生活費が変化することが想定される場合には、生活費が変化する年齢をB57以下のセルにご入力ください。

「年」の列

ここには、入力された年齢からその生活費が続く期間を入力します。

途中で生活費が変化する場合は、変化する年の前年までの期間を入力します。

「○歳(年齢(世帯主)から)から、○年間(年)この生活費が続く」という入力の仕方になります。

「金額」の列

ここには、年間の生活費を入力します。

なお、学費については、別途「教育費」の項目があるので、こちらに含む必要はありません。

住宅ローンなども「その他」の項目を使い、分けて入力することも可能です。

ご自身がわかりやすいように入力してしまってかまいません。

「変動率(年)」の列

ここには、想定される物価上昇率(インフレ率)を入力します。

ここを入力することにより、物価上昇をおおよそ想定することができます。

教育費

お子様の教育費を入力します。

シート内にそれぞれの平均額の記載もありますので参考にしていただければと思います。

こちらの平均額には、学校教育費、学校給食費、学校外活動費を含んでおります。

「名前」に列

ここは、対象の方のお名前をプルダウンで選択します。

「年齢から」の列

ここには、その支出が発生を開始する年齢を入力します。

「年」の列

ここには、入力された年齢からその支出が発生する期間を入力します。

「金額」

ここには想定される年間の支出額を入力します。

↓平均額はこちらのサイトを参考にしました。

社会保険料/税金

想定される社会保険料や税金を入力します。

シート内にそれぞれの目安額の記載もありますので参考にしていただければと思います。

「項目」の列

ここは、該当する項目をプルダウンで選択します。

「年齢から」の列

ここには、その支出が発生を開始する年齢を入力します。

「何歳まで」の列

ここには、その支出が終了する年齢を入力します。

「年周期」の列

毎年その支出が発生する場合は、「1」を入力します。

何年かごとに発生する場合は、その年数を入力します。

通常は毎年発生するので、「1」を入力します。

例えば国民年金保険料で2年前納される方は、2年ごとに国民年金保険料がかかるので、その場合は「2」と入力します。

「金額」

ここには、想定される年間の支出額を入力します。

注意したいのが

- 退職の翌年に住民税が前年度の年収(現役時)をもとに課税される点

- 国民年金保険料や国民健康保険料には、扶養の概念がないため、扶養親族の方やお子様の分も追加して支払いがある点

かなと思います。

FIRE直後、収入が少ないもしくは、ない状態で現役並みの住民税を払う必要があるのと、国民健康保険料は市町村により金額がかなり異なりますので、忘れずにご自身に合わせたシミュレーションしましょう。

「お住まいの市町村名」+「住民税」や、「お住まいの市町村名」+「国民健康保険料」などで検索をかけると調べることができるかと思います。

よくわからない場合は、市役所等に問い合わせしましょう。

ご参考までにシート内に社会保険料や税金の目安を記載しております。

なお、国民年金保険料や国民健康保険料には、扶養の概念がないので、例えばご夫婦で国民年金に加入の場合は、2人分の金額となりますのでご注意ください。

国民年金保険料は、本人・世帯主・配偶者の前年所得が一定額以下の場合には、免除を受けることも可能です。

ご自身で免除の申請をして承認されると、免除された期間は、老齢年金を受け取る際に保険料を払っていないにもかかわらず1/2が受け取れますし(申請を忘れて「未納」となった場合は受け取れません)、免除期間中に障害もしくは死亡となった場合も、障害年金や遺族年金を受け取ることができるので、FIRE後の収入が少ないもしくは、ない方は忘れずに想定しておきましょう。

その他

車関連費や住宅関連費など、その他かかるお金に関してはこちらに入力しましょう。

住宅ローンは生活費と切り離して、こちらに入力してもOKです。

ご自身がわかりやすい方法で入力してください。

「項目」の列

ここは、該当する項目をプルダウンで選択します。

「年齢から」の列

ここにはその支出が発生を開始する年齢を入力します。

「何歳まで」の列

ここにはその支出が終了する年齢を入力します。

「年周期」の列

毎年その支出が発生する場合は、「1」を入力します。

何年かごとに発生する場合は、その年数を入力します。

「金額」

ここには想定される年間の支出額を入力します。

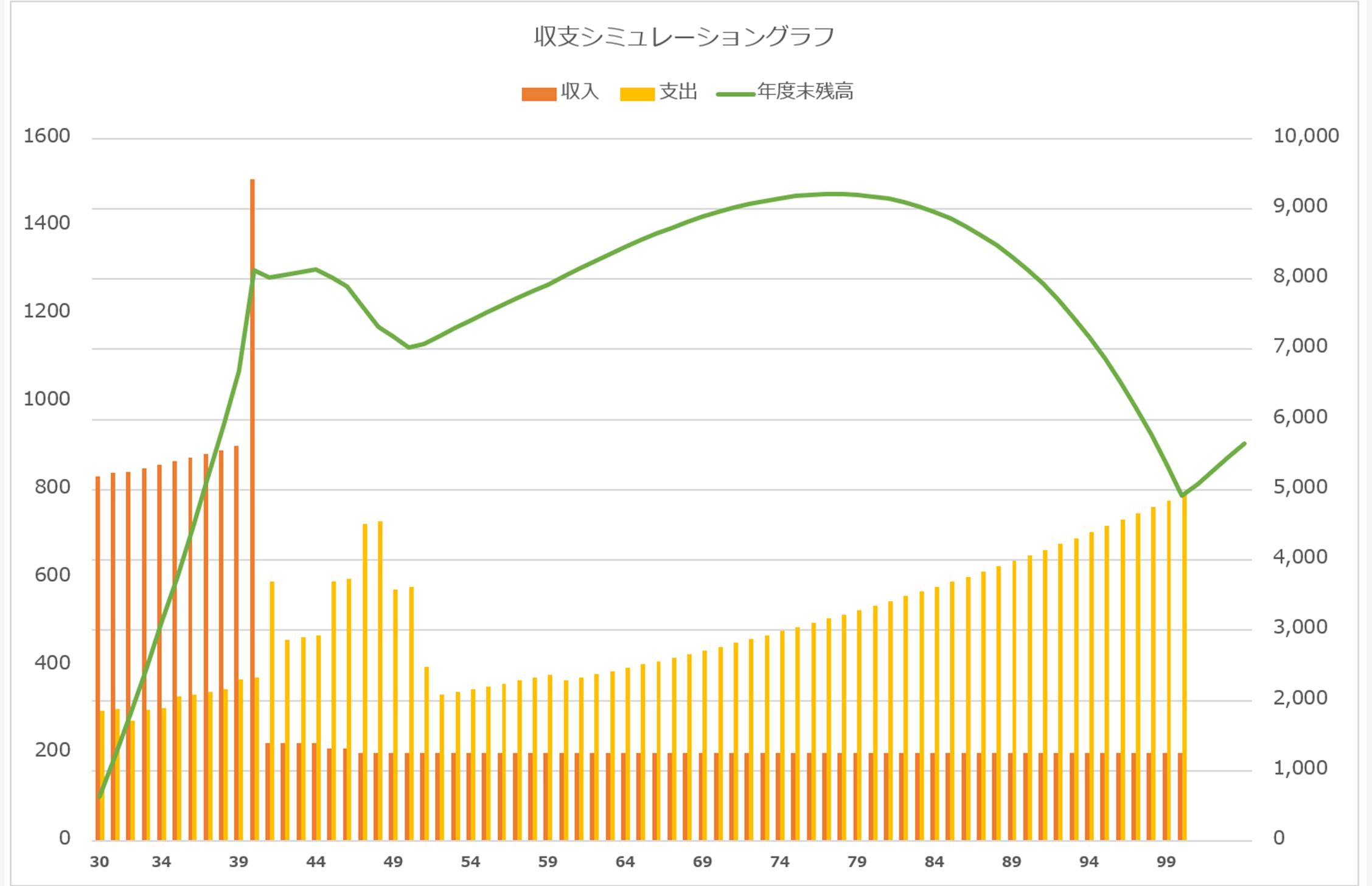

グラフを確認する

▼クリックで拡大できます

下の横軸は世帯主様の年齢が、左側の縦軸は収入と支出を表す数字が、右側の縦軸にはその年の年度末残高を表す数字が入っております。

右側の縦軸がマイナス表示だった場合は、FIREが失敗した(資産が底をついた)ことを表しています。

その場合は、

- 現役で働く期間を長くする

- 副業等に取り組み収入を増やす

- 資産形成期または資産取崩期の生活費などを減らす

このような選択肢があるかなと思います。

FIREが失敗とならないよう、基本情報シートの金額を色々と変えてみましょう。

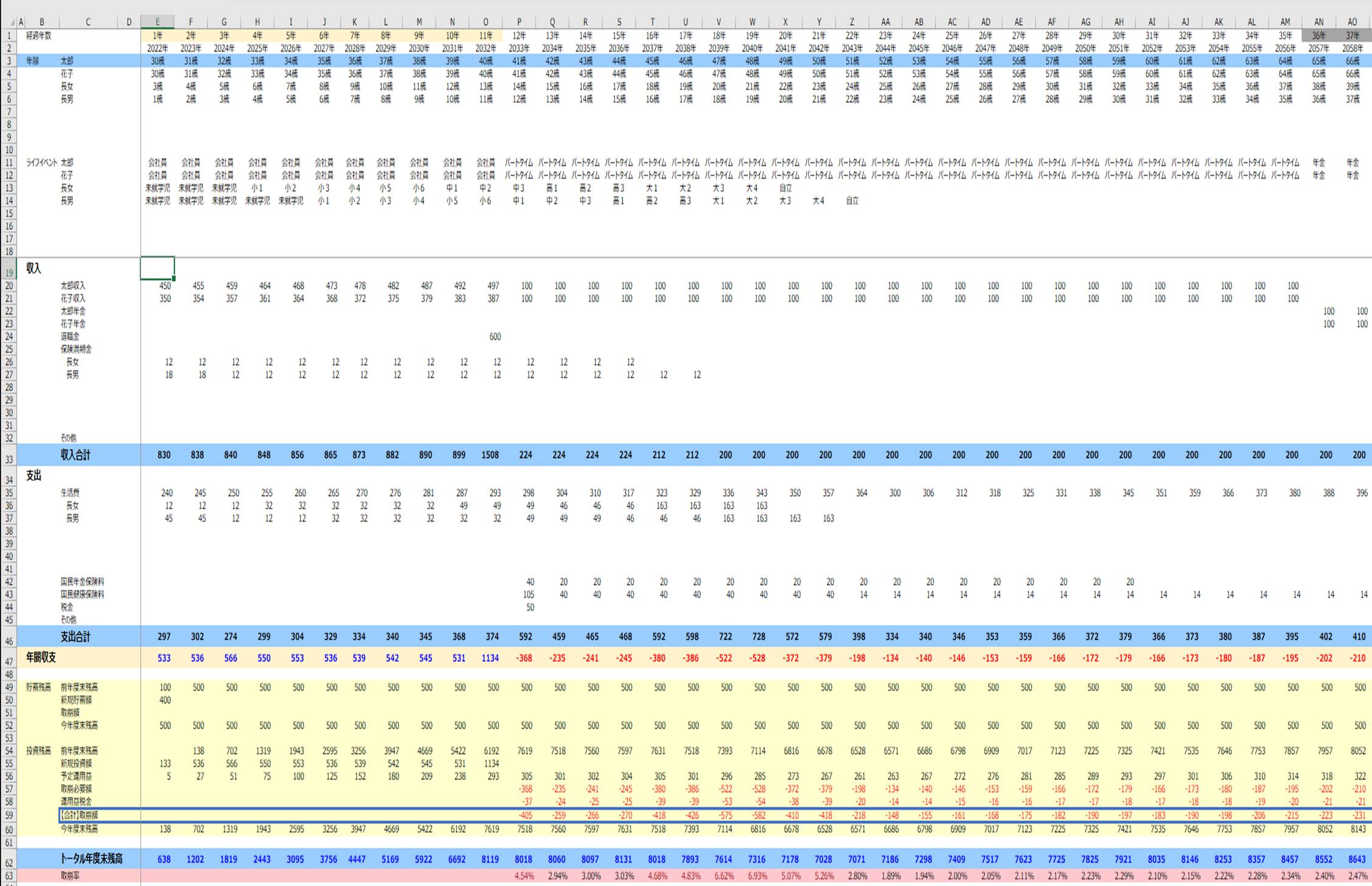

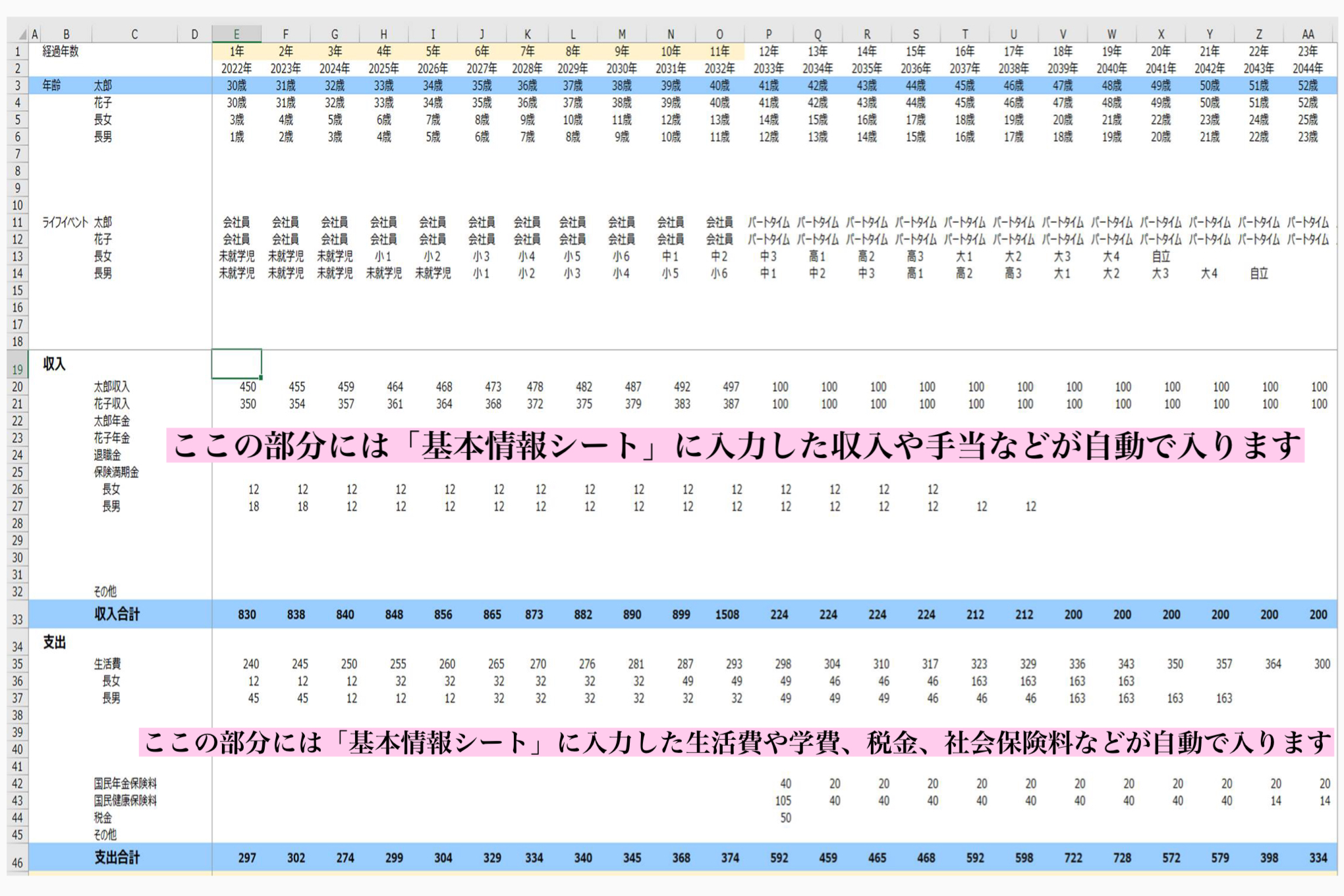

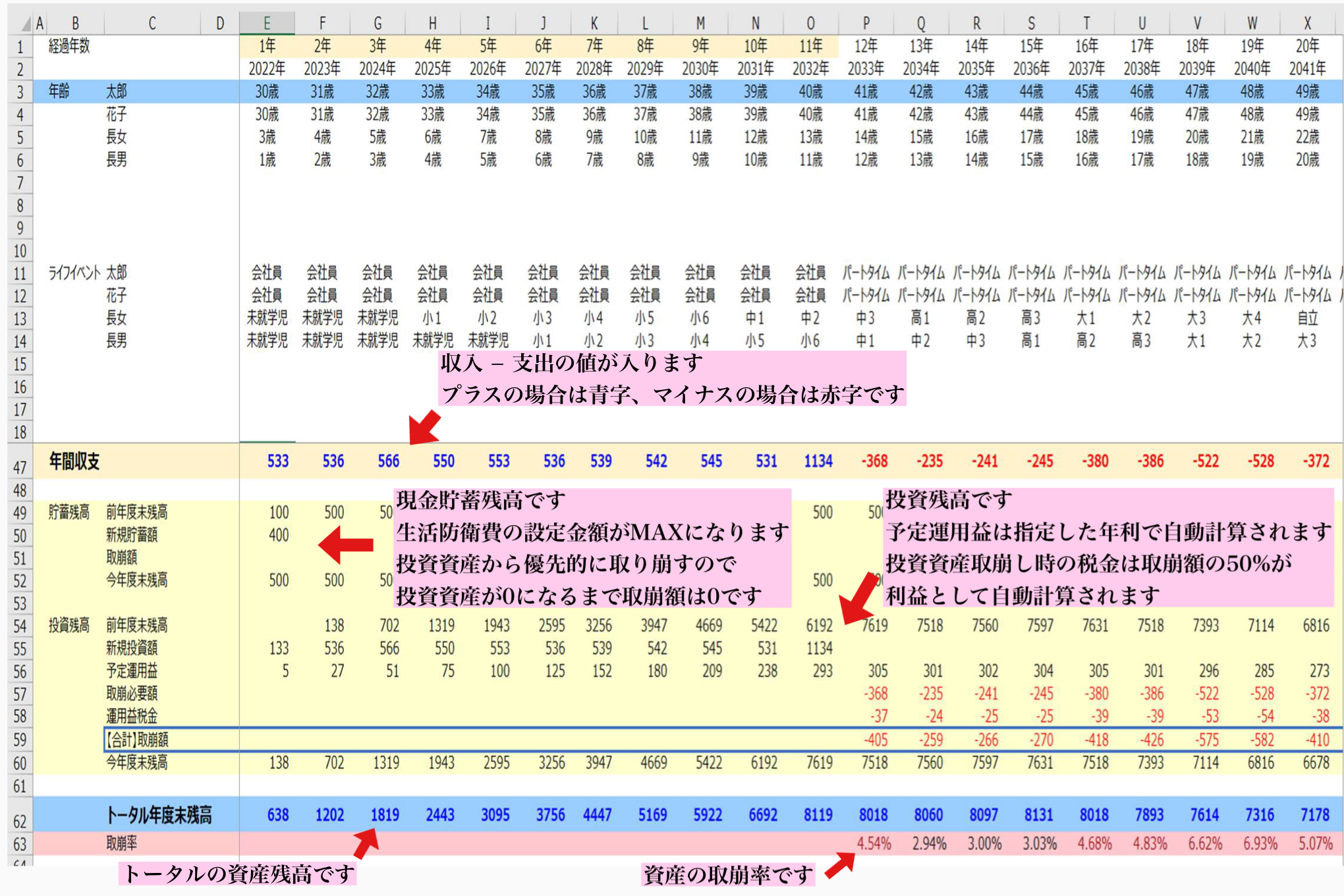

シミュレーションシートを確認する

▼クリックで拡大できます

こちらには、基本情報シートで入力した内容が自動反映されており、それらの情報をもとに自動計算してどのくらい資産が増減するのかがわかるようになっています。

▼クリックで拡大できます

▼クリックで拡大できます

さいごに

以上、まな家のライフプランシートの使い方を解説いたしました!

このシートはあくまでも「試算」となり、将来を保証するものではございませんが、少しでも皆さまのFIRE計画のお役に立てれば嬉しいです!

FIREで大切なことは、異常をいち早く察知し、すぐさま軌道修正することです。

常にこのライフプランシートを最新の状態にしておくことで、将来のFIRE失敗にいち早く気づくことができます。

なので、一度作成してしまったらおしまいではなく、常に更新し続けましょう!

【まな家のライフプランシートをご利用いただく前には、利用規約を必ずご確認ください】

↓ ↓ ↓

https://manabi-post.com/terms